中国散户投资者对特别国债的追捧,让经济学者看到将超额储蓄引入市场、提升流动性的可能。分析认为,决策层有必要、也有可能通过增发国债加码救市,但这还将取决于经济复苏趋势,以及地方如何使用相关资金。

今年发行的首批超长期特别国债两周前上市后行情火爆。5月22日上市交易的30年特别国债“24特国01”,开盘后就大涨25%,触发两次临时停牌。5月27日通过银行端向个人投资者发售的20年期特别国债,也在当天迅速售罄。这促使中国央行针对投机交易发出警告,指必要时会卖出包括国债在内的低风险债券。

知名经济学者李稻葵星期一(6月3日)接受彭博电视采访时说,家庭愿意购买中央政府债券,为政府发行更多国债并置换地方政府债务提供了充分理由。

中国政府今年计划发行的超长期特别国债规模为1万亿元(人民币,下同,1860亿新元)。现任清华大学经济管理学院教授的李稻葵认为,应将发债规模提高至10万亿元甚至20万亿元,以缓解地方政府财政压力,才有能力投入资金带动经济增长。

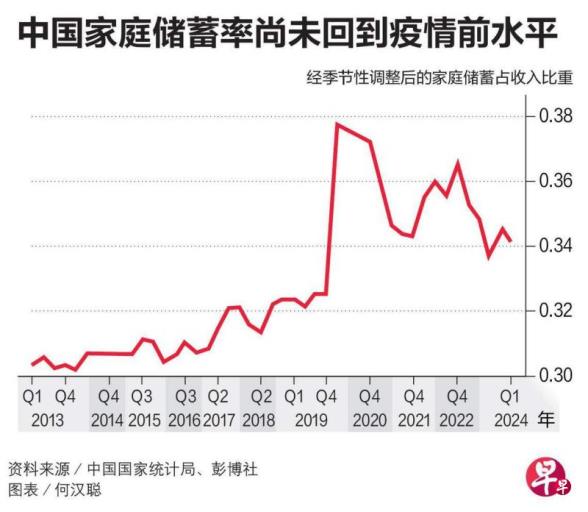

南洋理工大学经济学荣誉教授陈光炎接受《联合早报》访问时也认为,特别国债受普通民众追捧,说明锁在银行体系内的大量存款正在寻找安全的投资产品,这是将流动性注入市场的契机。

陈光炎引述统计数据分析,截至今年初,中国超额储蓄已达到5.6万亿元,占国内生产总值(GDP)的4.4%,因此造成的GDP损失约为6.2%。“如果把银行里的资金比作泉水,中央政府应该把这些水引出来,灌溉消费支出的农田,由此带动信心回升,进一步推动消费增加,形成良性循环。”

即将走完上半年的中国经济,宏观指标依然喜忧参半。上月出炉的4月社会消费品零售总额增幅降至一年多来新低,就连持续两个月扩张的制造业采购经理指数(PMI),也在5月意外再陷入萎缩,凸显增长势头尚未稳定。

诺贝尔经济学奖得主克鲁格曼(Paul Krugman)本周警告,中国无法仅靠出口摆脱经济困境。他接受彭博电视采访时说,中国国内消费极大不足,缺乏投资机会,整个经济模式不可持续,北京应该支撑需求,而不是更多的生产。

中国经济学者、辽宁大学特聘研究员陈波受访时指出,中国经济当前主要挑战还是总需求不足。而通过中央发债提高政府支出,可以有效提高总需求。

陈波分析,三年疫情后,中国地方政府负债情况不容乐观,通过中央负债来置换地方负债的方向是对的,关键在于频率和力度。“从经济数据和市场反应来看,现在的力度还不够。如果一年发一次特别国债,至少应该有4万亿元规模。”

中国经济迈向下半年之际,陈波预计高层会结合宏观数据指标和一手调研,决定是否增发特别国债。“如果投入1万亿元后,整体经济运行状态还没有明显改善,说明油添少了,还有一定可能再次增发国债。”

中国官媒《经济参考报》星期二(4日)报道,四川、海南、天津、湖南等地近日相继开会谋划超长期特别国债支持项目的申报,申报项目分布在能源安全、人工智能和城市基础建设等领域。

报道引述中国宏观经济研究院投资研究所体制政策研究室主任吴有红的说法称,要适当提高超长期特别国债资金使用的集中度,“避免‘撒胡椒面’,防止资金在层层分解过程中‘碎片化’”。此外,还要统筹中央和地方资金,坚持“国家所需”与“地方所能”相结合,充分调动地方积极性。

陈光炎认为,决策层至今没有宣布更大规模的救市政策,可能仍在观察经济是否已有足够复苏动力,避免事倍功半的资源浪费。此外,为地方过度兜底也可能产生反效果,比如对负债严重的地方政府起不到惩戒效果,反而加重对中央财政的依赖。

“要想知道中央政府对救市的考量,可以看看他们目前对楼市的态度。官方可能认为,像恒大这类原本就有严重问题的企业,倒闭未必是坏事;对其他较为优质的企业则要伸出援手,从而起到清理市场,规范长期发展的作用。当然,前提是由此引发的风险在北京可以控制的范围内。”